- Autor Henry Conors conors@fashionrebelsbook.com.

- Public 2024-02-12 12:16.

- Naposledy zmenené 2025-06-01 05:53.

Ak chcete zvýšiť svoje úspory, existuje veľa rôznych finančných nástrojov. Jedným z najobľúbenejších a najžiadanejších sú dlhopisy. Ide o taký široký pojem, že pre mnohých je dokonca ťažké ho presne definovať. A ak hovoríme o typoch dlhopisov, potom vo všeobecnosti len málo ľudí bude môcť k prípadu niečo povedať. A treba to opraviť.

Všeobecné informácie

Najprv si vysvetlime terminológiu. čo je to dlhopis? Ide o dlhový cenný papier, ktorý slúži na osvedčenie úverového vzťahu medzi jeho vlastníkom (alias veriteľa) a osobou, ktorá ho vydala (dlžníkom). Čo na to hovoria ruské zákony? Dlhopis definuje ako emisný cenný papier, ktorý zabezpečuje právo jeho majiteľa získať v stanovenej lehote jeho menovitú hodnotu a určité percento z nej od emitenta. Hoci dlhopisy môžu poskytovať aj iné vlastnícke práva držiteľa, ak to nie je v rozpore s platnou legislatívou v Ruskej federácii. Preto sú tieto cenné papiere dlhovésvedectvá, ktoré majú dve hlavné zložky:

- Povinnosť zaplatiť držiteľovi dlhopisu na konci určitého obdobia sumu uvedenú na prednej strane.

- Dohoda o poskytnutí určitého pevného príjmu vo forme percenta nominálnej hodnoty alebo iného ekvivalentu majetku.

Vďaka týmto vlastnostiam sa s dlhopisom zaobchádza ako:

- Zmenka emitenta.

- Forma šetrenia finančných prostriedkov organizácií a občanov, ako aj generovania príjmu.

- Zdroj financovania investícií od akciových spoločností.

Špeciálne momenty

Nákup dlhopisov sprevádza:

- Vytvorenie úverového vzťahu medzi investorom a emitentom. Inými slovami, ten, kto dlhopis kúpi, sa nestáva spolumajiteľom, iba vystupuje ako veriteľ. A môže si nárokovať určitú časť prijatého príjmu.

- Na obeh cenného papiera je stanovený konečný termín. Po jej uplynutí zhasne. Tento proces zahŕňa spätné odkúpenie cenného papiera emitentom v jeho nominálnej hodnote.

- Pri vytváraní príjmu majú dlhopisy prednosť pred akciami. Na nich sa v prvom rade platí úrok a až potom sa vyplácajú dividendy.

- Pri likvidácii podniku má majiteľ dlhopisu právo na prednostné uspokojenie svojich pohľadávok. To znamená, že má najvyššiu prioritu aj v porovnaní s akcionármi.

- A niečo málo o manažmente. Akcie sú vlastníctvom majetku. Dávajú právoich vlastníkov podieľať sa na riadení spoločnosti. Zatiaľ čo dlhopisy sú úverovým nástrojom. Preto takéto právo nedávajú.

Aké typy dlhopisov existujú

Ich rozmanitosť je veľmi veľká. Firmy a dokonca celé štáty môžu vydávať dlhopisy rôznych typov a typov. V závislosti od toho, ktorý klasifikačný znak sa berie ako základ, sa rozlišujú rôzne cenné papiere. Najprv zvážme situáciu na základe spôsobu poskytnutia majetku:

- Hypotekárne záložné listy. Zabezpečené fyzickým majetkom alebo inými cennými papiermi.

- Nezabezpečené dlhopisy. Nevyžaduje sa žiadny vklad.

Zároveň sa delia na mnoho ďalších typov, ktoré závisia od zvoleného smeru činnosti. Zároveň je potrebné mať na pamäti závislosť od rizík. Na tomto základe sa rozlišujú aj určité typy dlhopisov. Netreba zabúdať ani na povahu obehu cenného papiera. Ale povedzme si o všetkom po poriadku.

Hypotekárne záložné listy

Technológia ich vydania vyzerá takto. Organizácia vydáva jednu hypotéku, na ktorú sa prevádza celý majetok. Je držaný v správcovskej spoločnosti. V tomto prípade je celá hodnota majetku rozdelená do určitého počtu dlhopisov. Kupujú ich fyzické a právnické osoby. Trustová spoločnosť pracuje v mene všetkých investorov a je zárukou, že ich záujmy budú dodržané. Pôsobí ako splnomocnenec všetkých veriteľov. Dohliada na financiepostavenie spoločnosti a jej činnosti, pracovný kapitál, stav kapitálu a ďalšie parametre, aby v prípade potreby včas prijal všetky potrebné opatrenia na ochranu záujmov investorov. Služby správcovskej spoločnosti platí organizácia, ktorá dlhopisy vydala. Ich vzťah je upravený zmluvou (dohodou), kde sú uvedené všetky podmienky. Hypotekárne záložné listy sa delia na tri typy. V závislosti od špecifík jednotlivých momentov sú to:

- Prvé hypotéky. Vydávajú sa v prípadoch, keď organizácia doteraz neponúkla žiadne cenné papiere. Funkciou je prítomnosť skutočnej bezpečnosti s fyzickými aktívami. Popisuje všetok majetok, ktorý súvisí so záložným právom. Na posúdenie sú pozvaní odborníci. Tento typ dlhopisu platí ako prvý.

- Bežné hypotéky. Vydané v rámci sekundárneho záložného práva k majetku. Áno, aktíva môžu slúžiť ako kolaterál pre viaceré emisie. Tieto sú však na druhom mieste v porovnaní s tými, ktoré sú uvedené v odseku 1. Hoci sú pred nárokmi ostatných veriteľov.

- Dluhopisy zabezpečené cennými papiermi. Táto možnosť predpokladá dostupnosť kolaterálu inými finančnými nástrojmi. Napríklad cenné papiere inej organizácie, ktoré vlastní vydávajúca štruktúra.

Nezabezpečené dlhopisy

Sú to priame dlhové záväzky. Nie je však poskytnutá žiadna záruka. Pohľadávky ich vlastníkov sú na rovnakej úrovni ako ostatní veritelia. V skutočnosti ich podpora jesolventnosť spoločnosti. Hoci v tomto prípade nie je poskytnutá žiadna záruka, investori sú stále chránení. Napríklad je rozšírená prax, podľa ktorej je ustanovená klauzula o zákaze prevodu majetku ako zábezpeky. V prípade potreby teda budú k dispozícii aktíva, pomocou ktorých môžete investované prostriedky vrátiť. Aj keď to nie je jediný obranný článok. Existujú také typy cenných papierov tohto typu:

- Dluhopisy, ktoré nie sú kryté hmotným majetkom. Dobrá viera emitenta slúži ako záruka.

- Dluhopisy na konkrétny príjem. V tomto prípade sú cenné papiere splatené na úkor zisku získaného v určitom prípade.

- Dluhopisy na investičný projekt. Všetky prijaté prostriedky smerujú na realizáciu určitého rozvoja, vybudovanie dielne, rozšírenie činnosti, obnovu financií. Výťažok z projektu sa používa na splatenie cenných papierov.

- Garantované dlhopisy. Ide o cenné papiere, ktoré, aj keď nie sú zabezpečené kolaterálom, sú garantované tretími stranami.

- Dluhopisy s prenesenou alebo distribuovanou zodpovednosťou. V tomto prípade sa rozumie, že záväzky sú prevedené na tretie spoločnosti alebo zdieľané s emitentom.

- Poistené dlhopisy. Ich silnou stránkou je predpovedanie určitých ťažkostí pri plnení záväzkov. Preto sú cenné papiere kryté poisťovňou.

- Junk bonds. Cenné papiere, ktoré sa používajú na špekulácie.

Treba mať na pamäti, že ruštinalegislatíva stanovuje obmedzenie na vydávanie nezabezpečených dlhopisov.

Rozmanitosť tvorby príjmu a obehu

Naďalej zvažujeme typy dlhopisov. V závislosti od toho, ako bude príjem prijatý, prideľte:

- Kupónové dlhopisy. Aké sú ich vlastnosti? Ide o cenné papiere, ktoré sa pri vydaní dodávajú s kupónom. Ide o zrezaný kupón, ktorý označuje úrokovú sadzbu a dátum platby.

- Diskontné dlhopisy. Ide o cenné papiere, ktoré sa neúročia. Ale čo príjem? Zisk je dosiahnutý vďaka tomu, že majiteľ predá dlhopis s diskontom, teda za cenu pod nominálnou hodnotou. Ale výkupné je za stanovenú cenu.

- Ziskové dlhopisy. Toto je špeciálna odroda. V tomto prípade sa úrokové výnosy vyplácajú iba v situáciách, keď bol dosiahnutý zisk. Firemné dlhopisy sú často postavené na tomto princípe.

A čo charakter ošetrenia? V závislosti od toho sa rozlišujú bežné a konvertibilné dlhopisy. Aký je medzi nimi rozdiel? A ona je takáto:

- Bežné dlhopisy. Ide o cenné papiere, ktoré sú vydané bez práva na konverziu na akcie alebo iné finančné nástroje.

- Konvertibilné dlhopisy. Oprávňujú svojho majiteľa vymeniť ich za kmeňové akcie za stanovenú cenu.

O druhovej diverzite v závislosti od emitenta

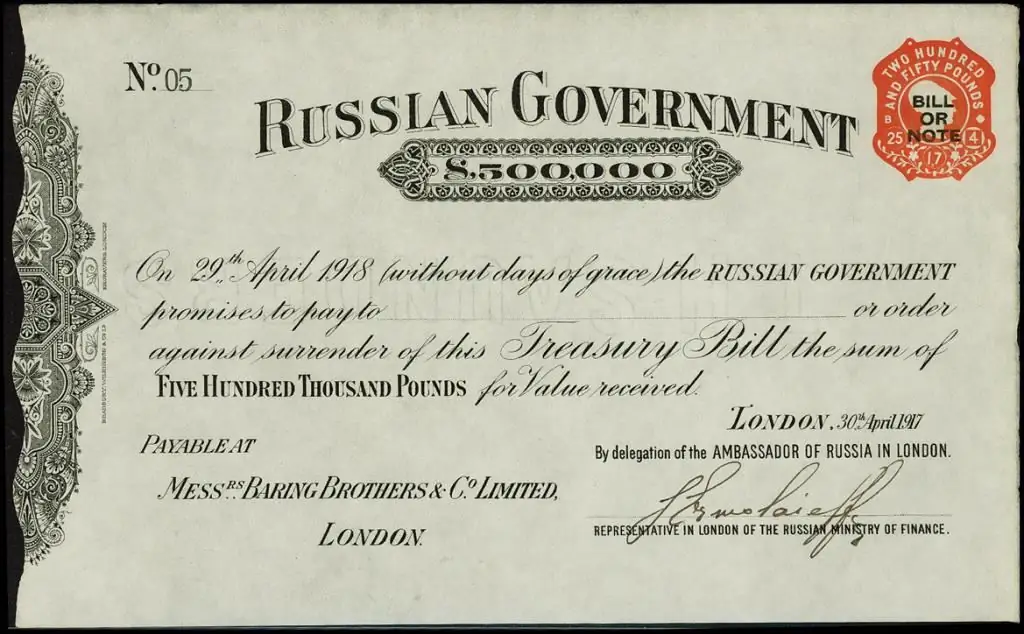

Kto vydal cenné papiere, je veľmi dôležité, pretože z tohtozávisí od toho, do akej miery je tento súbor nástrojov riskantný. Celkovo ide o štyri typy: komunálne, štátne, podnikové a medzinárodné. Prvé cenné papiere vydávajú miestne úrady. Krajiny štátnej správy. Korporátne dlhopisy - podľa obchodných štruktúr, ako je akciová spoločnosť, spoločnosť a podobne. A medzinárodné cenné papiere sú tie, ktoré boli vydané zvonku.

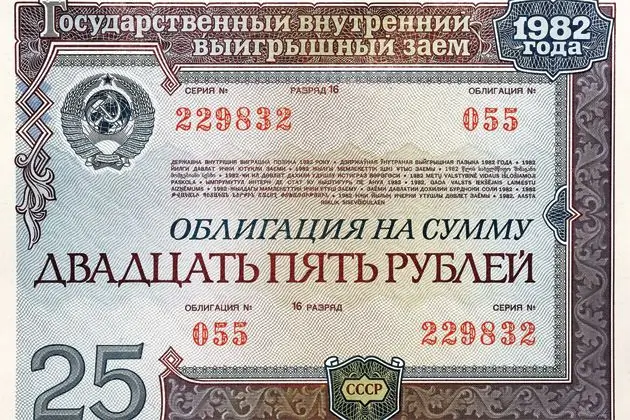

Trh dlhopisov je široko zastúpený všetkými týmito typmi. Aj keď existujú špecifické momenty. Napríklad štátne dlhopisy môžu byť externé aj interné. V prvom prípade sú zamerané na cudzie štáty, obchodné štruktúry a občanov. Zatiaľ čo interné sa zameriavajú výlučne na organizácie a ľudí vo vnútri. Príkladom sú dlhopisy ZSSR, ktoré masovo nakupovali občania ešte za existencie krajiny. Bol to jeden zo spôsobov rozdeľovania financií. Pravda, treba poznamenať, že sa to dialo na dobrovoľno-povinnom základe. Navyše, dlhy štátu voči obyvateľom neboli nikdy splatené. Aj keď existuje výnimka, konkrétne dlhopisy ZSSR v rokoch 1971 a 1982. Hoci je tento prípad starý, poďme sa baviť o niečom modernejšom.

O štátnych dlhopisoch

Môžu byť externé a interné. Tie prvé nie sú pre bežného laika príliš zaujímavé, no tie druhé … Často sú vydávané ako dlhopisy pre fyzické osoby. Sú navrhnuté tak, aby riešili dva problémy:

- Príležitosti získať peniaze tu a teraz v rubľoch.

- Zarábajte a/alebo bojujte protiinflačné procesy a znehodnotenie úspor bežných občanov.

Mimochodom, okamžitý nákup cenných papierov sa neodporúča. Faktom je, že často následne klesajú na cene. A to vám umožní získať viac peňazí v budúcnosti. Ale ak existuje túžba kúpiť federálne pôžičkové dlhopisy, potom by sme nemali zabúdať, že služby depozitára sú platené, okrem toho stále existujú dane. Všetky tieto faktory treba brať do úvahy pri nákupe cenných papierov. Vo všeobecnosti platí, že nákup dlhopisov je možné uskutočniť ihneď po vydaní. Alebo môžete počkať, kým na pozadí krízových udalostí a sankcií niekto stratí nervy a predá svoje cenné papiere oveľa lacnejšie ako trh. To sa však nemusí stať a potom nebude výhodné investovať svoje peniaze. Aj keď dlhopisy federálnych pôžičiek nie sú príliš rizikové, transakcie s nimi môžu viesť k výsledkom, ktoré nie sú úplne žiaduce. Nemali by sme zabúdať na rôzne možné problémy, ako napríklad náhly nárast inflácie.

Kde obchodovať s cennými papiermi

Ako to nie je zrejmé, ale potrebujete miesto - toto je trh s dlhopismi. Ako sa tam dostať, je úplne iná otázka. Dá sa to urobiť niekoľkými spôsobmi. Nemusíte znovu vynájsť koleso a nasledovať osvedčené postupy a kupovať bankové dlhopisy. Kde? Áno, z rovnakých finančných inštitúcií a kúpiť! Našťastie počiatočná cena začína od desiatich tisíc rubľov. Ak existuje túžba investovať menu, potom je tu ponuka pre túto možnosť. Takže kupovanie dlhopisov nie je pre elitu.

KedyAk máte aspoň niekoľko miliónov rubľov, môžete začať uvažovať o štátnych dlhopisoch. Prečo len v tomto prípade? Faktom je, že ak sa zameriate na štátne dlhopisy interného úveru, musíte vedieť, že ich údržba je dosť nákladná. Na ich nákup a uchovanie slúžia úschovne, ktoré vyžadujú fixný poplatok. A aby ste mali z cenných papierov úžitok, musíte sa uistiť, že ich je dostatok. Pracovať po kuse je totiž skôr stratou ako príjmom. Ako alternatívu môžete zvážiť rôzne podielové fondy, hedge a iné podobné investičné fondy, ktoré sú postavené na princípe správy dôvery. Ak je to už prejdená etapa, potom je potrebné myslieť na štatút kvalifikovaného investora. To vám umožní obrátiť sa v plnej sile.

O načasovaní

A jeden veľmi dôležitý bod nebol spomenutý. Totiž, aká je splatnosť dlhopisov. Je tu pomerne veľa zaujímavých bodov, ale zameriame sa na najbežnejšie možnosti:

- Krátkodobé dlhopisy. Majú dobu splácania až päť rokov.

- Strednodobé dlhopisy. Ich doba splácania je päť až desať rokov.

- Dlhodobé dlhopisy. Ich doba splácania je desať až tridsať rokov.

Zvyčajne platí, že čím dlhšie obdobie, tým vyššie percento. To je všetko. Veľa šťastia vo vašom úsilí.